Entenda como declarar ações do Inter no Imposto de Renda e quais as diferenças do BDR e Stocks

Declarar ações do Inter no Imposto de Renda 2024 é uma etapa obrigatória para quem tem investimentos em outros países. E os investidores que possuem ações do Inter em sua carteira ou negociaram papéis da empresa em 2022 fazem parte deste grupo, já que, desde o dia 23 de junho de 2022, as ações da holding Inter&Co estão listadas na Nasdaq, uma das maiores bolsas de valores dos Estados Unidos e do mundo!

Existem duas formas de investir na Inter&Co: comprando Stocks, que são as ações negociadas na Nasdaq, ou comprando BDRs, que são certificados de depósito emitidos e negociados aqui no Brasil, mas que representam Stocks de uma empresa listada no exterior (neste caso, a Inter&Co). Se você encerrou 2022 com qualquer um desses ativos em sua carteira ou negociou eles no ano passado, vai precisar declará-los no Imposto de Renda 2024.

Afinal, como declarar ações do Inter no IRPF 2024? É isso que vamos te explicar neste artigo. Vem simplificar a sua declaração anual com a gente!

O que são Stocks?

Basicamente, Stocks são as ações negociadas nas bolsas de valores dos Estados Unidos. O país possui mais de oito mil empresas listadas em várias bolsas, sendo NYSE e a Nasdaq as principais. Na segunda, estão listadas algumas das principais empresas de tecnologia do mundo, como Meta (Facebook), Google, Apple, Amazon, Netflix e, é claro, a Inter&Co.

As ações do Inter são negociadas na Nasdaq com o código (ticker) INTR. Para comprar Stocks, é preciso ter uma conta em uma corretora autorizada a operar nos Estados Unidos. Você compra Stocks pelo Super App por meio da Plataforma Global de Investimentos.

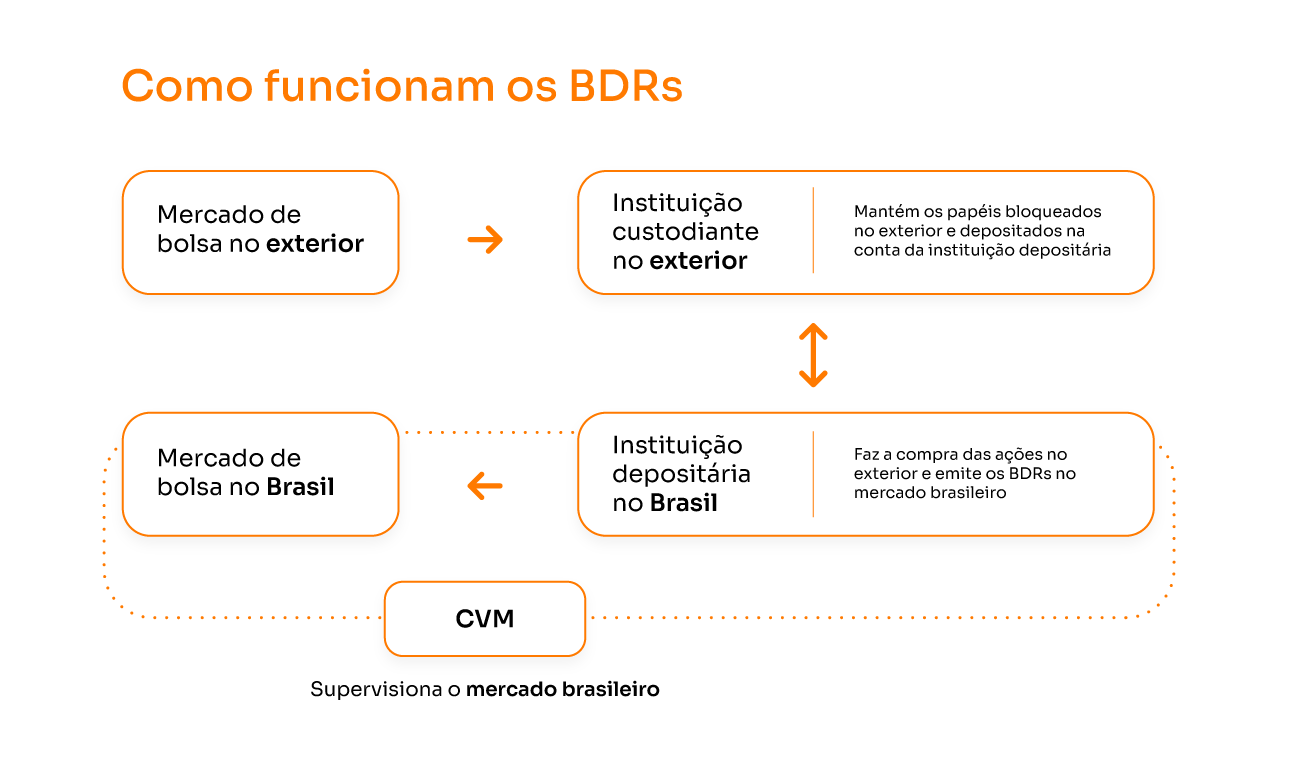

O que são BDRs?

Já os BDRs (Brazilian Depository Receipts) são recibos de depósito emitidos e negociados na B3, mas que representam Stocks de uma empresa listada no exterior. Desta forma, você investe indiretamente em empresas estadunidenses, mas sem abrir conta em uma corretora dos EUA. Vale lembrar que, comprando BDRs, o investidor não se torna acionista da empresa, mas "terceiriza" o investimento.

Os BDRs do Inter são negociadas na bolsa de valores brasileira, a B3, com o ticker (código) INBR32. Para comprar e vender BDRs pelo Super App, basta acessar o menu Investir, ir em Renda Variável e procurar o papel no Home Broker.

Qual é a diferença entre Stocks e BDRs?

Quem compra Stocks se torna acionista de uma empresa, ou seja, possui uma pequena parcela da companhia em seu nome. Já quem compra BDRs se torna um investidor "indireto", recebendo um recibo que apenas representa as ações nos Estados Unidos. Ou seja, é como se o investimento fosse feito de forma "terceirizada". Além disso, é possível comprar frações de Stocks na bolsa de valores, enquanto os BDRs não podem ser fracionados.

Confira outras diferenças entre Stocks e BDRs na tabela abaixo:

Tabela Stocks x BDRs

| STOCK | BDRs |

|---|---|

| Corretora internacional | Corretora brasileira |

| Em dólar | Em real |

| Tem necessidade de câmbio | Não tem necessidade de câmbio |

| Investimento direto | Investimento indireto |

| Imposto de Renda modelo diferente | Não se distingue do IR padrão |

| Taxa de câmbio e pagamento de IOF | Perdas podem ser compensadas com outros ativos da B3 no pagamento de imposto |

| Sem isenção de IR | O lucro de todas as vendas é tributado em 15% (swing trade) ou 20% (day trade) |

Por que o Inter fez a mudança?

A listagem das ações da Inter&Co na Nasdaq fortalece o Super App e impulsiona a expansão do Inter como uma empresa global de tecnologia. Nos Estados Unidos, é possível ter acesso ao mercado de capitais mais maduro do mundo, aumentando e diversificando a nossa base de investidores, clientes, produtos e serviços. Tudo isso nos dá ainda mais força para continuar cumprindo nossa missão: simplificar a sua vida!

Como declarar Imposto de Renda INTR?

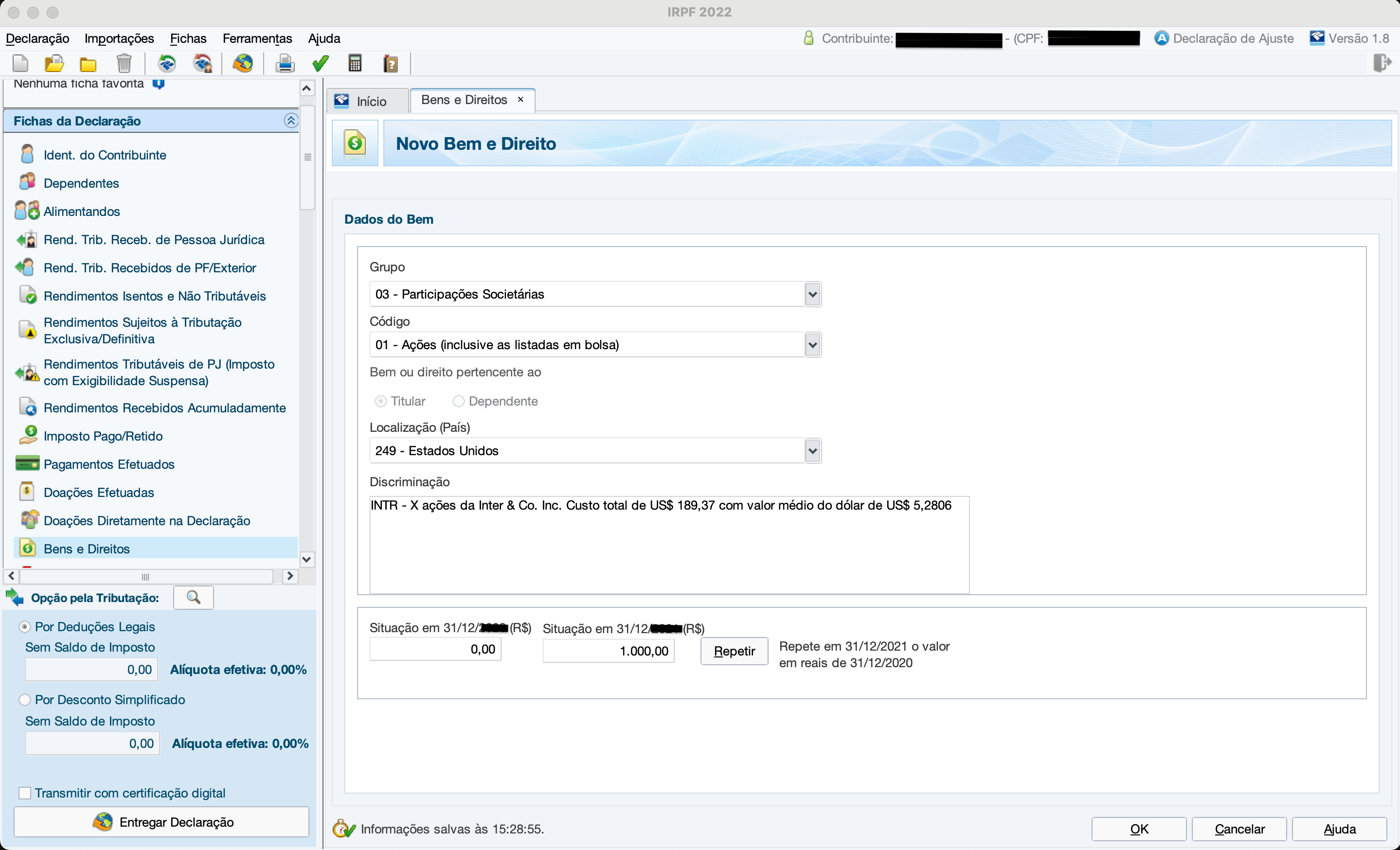

Para declarar INTR ou outras ações de empresas listadas nos EUA (Stocks) que estavam na sua carteira até o dia 31/12/2022, basta seguir esses passos:

- Abra o programa de declaração do Imposto de Renda 2024;

- Na aba lateral Fichas da Declaração, clique em Bens e Direitos e, na sequência, em Novo;

- Em Grupo, selecione 03 - Participações Societárias;

- Em Código, selecione 01 - Ações (inclusive as listadas em bolsa);

- Informe se a ação pertence ao Titular ou Dependente e o país em que o papel está listado (249 – Estados Unidos);

- Em Discriminação, escreva o nome do ticker, o número de Stocks da empresa e os custos da aquisição, como no exemplo abaixo:

(A cotação do dólar na data da compra do stock pode ser encontrada na nota de corretagem)

Se você vendeu Stocks de INTR durante o ano-base, também é preciso informar o lucro ou prejuízo obtido com essas operações. O valor deve ser informado em reais, com base nos dados presentes na nota de corretagem de cada operação.

No Brasil, a Receita Federal isenta de Imposto de Renda as vendas de ações que não superaram R$ 20 mil em um mês. Para operações nos EUA ou no exterior, não há isenção do Imposto de Renda.

Quem vende acima de R$ 35 mil deve declarar suas operações no GCAP (Programa Ganho de Capital) e depois gerar o DARF para pagar o IR sobre o lucro da operação.

Dica do Inter: apesar da declaração no Programa GCAP ser obrigatória apenas para os investidores que vendem mais do que R$ 35 mil em ativos no exterior por mês, fazê-la mesmo sem atingir o limite de vendas é uma forma de organizar seus dados e simplificar a declaração anual de IRPF, já que os sistemas são integrados e você pode importar os dados de um para o outro.

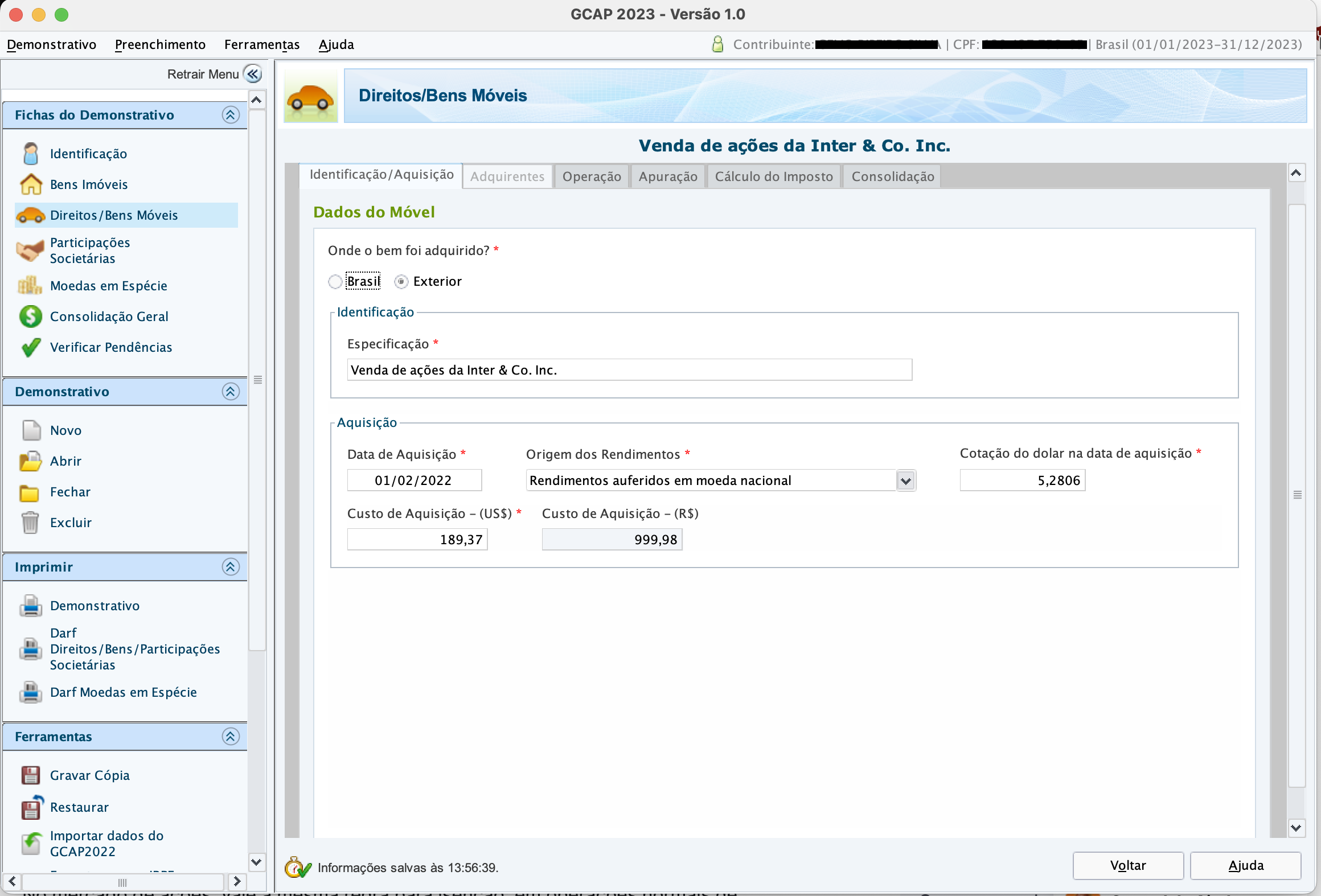

Para declarar as vendas mensais de Stocks, como o INTR, é só seguir o passo a passo:

1. Faça o download do Programa de Ganhos de Capital;

2. Abra o programa e preencha suas informações pessoas;

3. Em "Direitos/Bens Móveis", clique em Novo e, depois, em "Identificação/Aquisição";

4. Marque a opção "Exterior" e informe o tipo de operação, data e origem dos rendimentos;

5. Depois informe a cotação do dólar na data da operação e o custo dela;

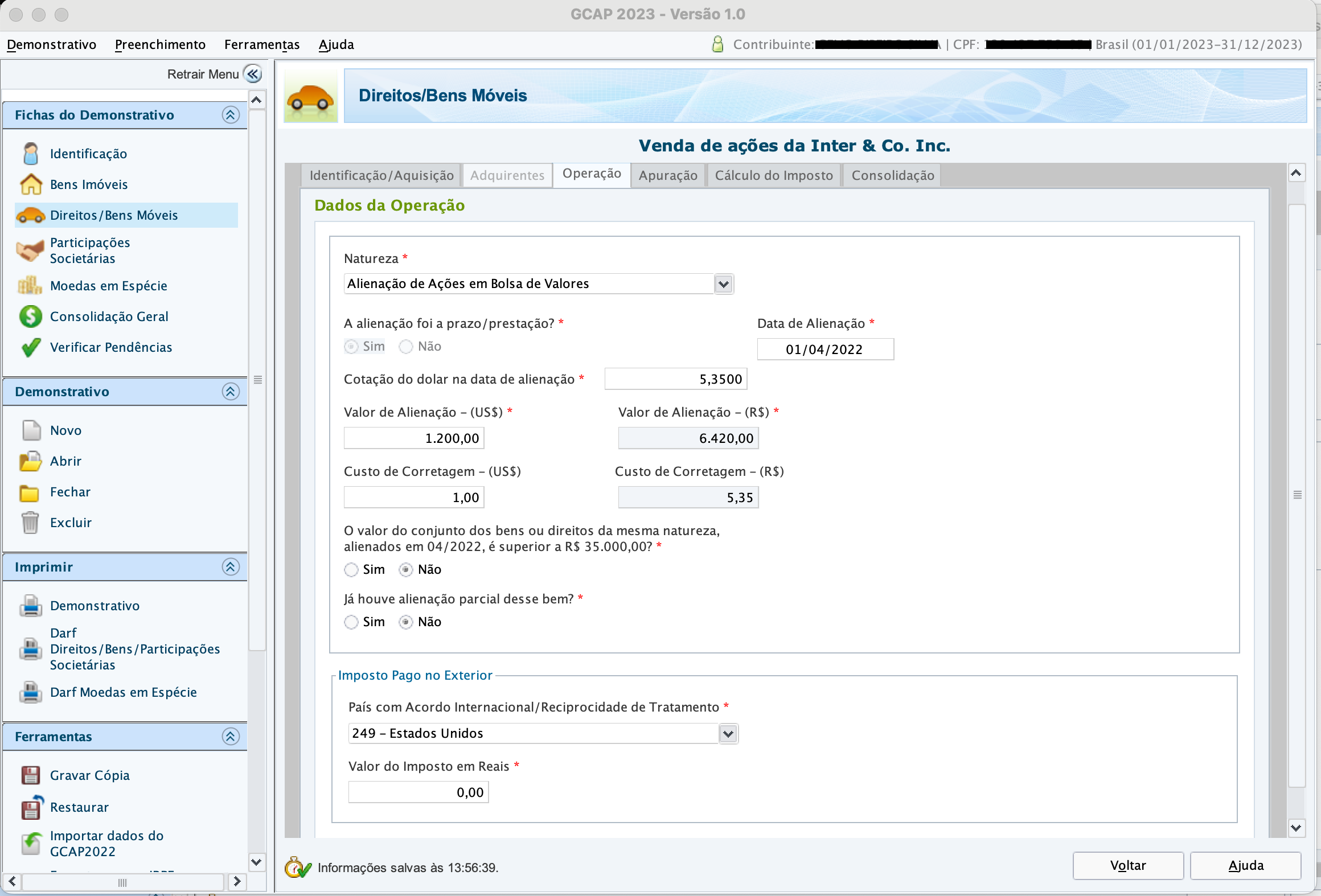

6. Agora na aba "Operação", preencha as informações pedidas (tipo de operação, data, cotação do dólar, custo de corretagem, etc);

7. No campo "Imposto Pago no Exterior", indique se o país tem acordo de reciprocidade e informe o imposto pago (em reais);

8. Veja se os valores nas abas "Apuração", "Cálculo do Imposto" e "Consolidação" estão corretos. Caso contrário, é só corrigi-los nas abas anteriores.

Pronto, você informou corretamente a venda de ações ou outros ativos nos EUA. Agora é só informar todas as operações realizadas no mês em questão. Para gerar a DARF, vá no menu "Imprimir", clique em "Darf Direitos/Bens/Participações Societárias" e gere o boleto.

Se você informou todas as operações no GCAP durante o ano, a declaração anual fica muito mais simples, já que os dois programas permitem exportar os dados. Confira:

1. Na tela inicial do GCAP, abra o menu "Ferramentas" e clique em "Exportar para o IRPF";

2. Clique em "OK" e depois selecione uma pasta onde o arquivo será salvo;

3. Agora abra o programa de declaração anual do IRPF;

4. Clique em "Importações" e depois em "Ganhos de Capital";

5. Selecione o arquivo para ser importado.

Pronto, todas as informações sobre ganho de capital serão importadas para a declaração anual. Não se esqueça de conferir os dados e, se necessário, fazer correções necessárias.

Se você vendeu menos de R$ 35 mil em Stocks em um mês, obteve lucro e não quer declarar mês a mês pelo GCAP, deve declarar os valores de forma diferente:

1. Na aba Fichas da Declaração, clique em Rendimentos Isentos e Não Tributáveis e depois em Novo;

2. Em Tipo de Rendimento, selecione o código 05 - Ganho de capital na alienação de bem, direito ou conjunto de bens ou direitos da mesma natureza, alienados em um mesmo mês, de valor total de alienação até R$ 20.000,00, para ações alienadas no mercado de balcão, e R$ 35.000,00, nos demais casos;

3. Informe o total recebido com operações deste tipo no ano-base em Valor informado pelo contribuinte.

Para declarar prejuízo com a venda de Stocks como INTR no Imposto de Renda, faça o seguinte:

1. Na aba Renda Variável, clique em Operações Comuns / Day-Trade;

2. Selecione o mês da operação e informe o prejuízo em Mercado à vista - ações. Para isso, basta colocar o sinal de menos (-) antes do valor.

Como declarar Imposto de Renda INBR32?

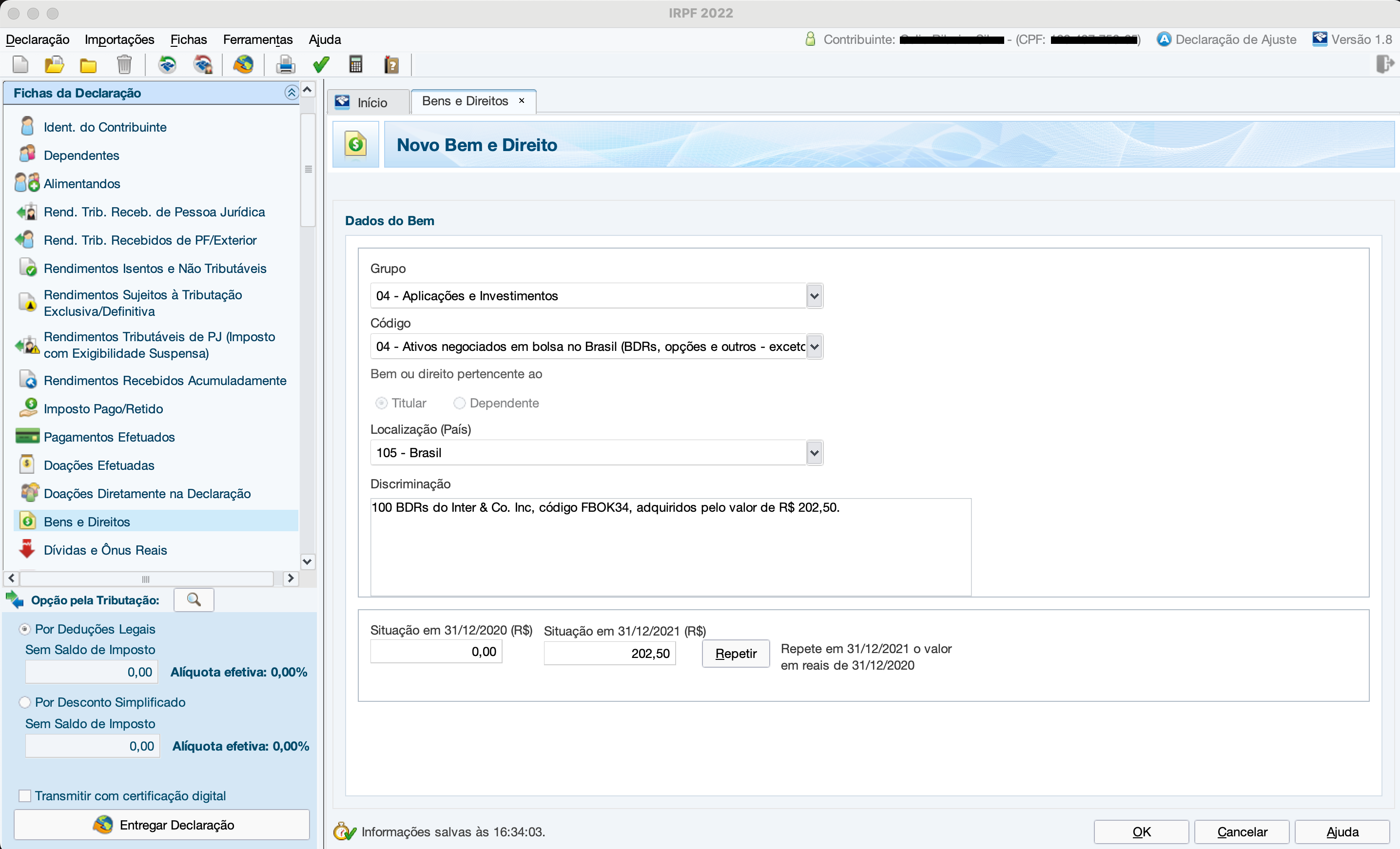

Se você fechou o ano-base com BDRs, como INBR32, na carteira, você precisa prestar conta destes papeis à Receita Federal. Para declarar INBR32 no Imposto de Renda 2024, faça o seguinte:

1. Na aba Fichas da Declaração, selecione Bens e Direitos e clique em Novo;

2. Selecione o grupo 04 – Aplicações e Investimentos e o código 04 – Ativos negociados em Bolsa no Brasil (BDRs, opções e outros – exceto ações e fundos);

3. Em Localização, selecione 105 – Brasil e, em Discriminação, faça a descrição dos ativos em sua carteira, como no exemplo abaixo.

Quem vendeu INBR32 e outras BDRs durante o ano e obteve lucro precisa ter pago o DARF de cada operação durante o ano-base, já que, ao contrário do que ocorre com ações e Stocks, não há faixa de isenção para a alienação desses ativos. O lucro com a venda de BDRs é taxado em 15% em operações swing trade (compra e venda em dias diferentes) e 20% nos casos de day trade (compra e venda no mesmo dia).

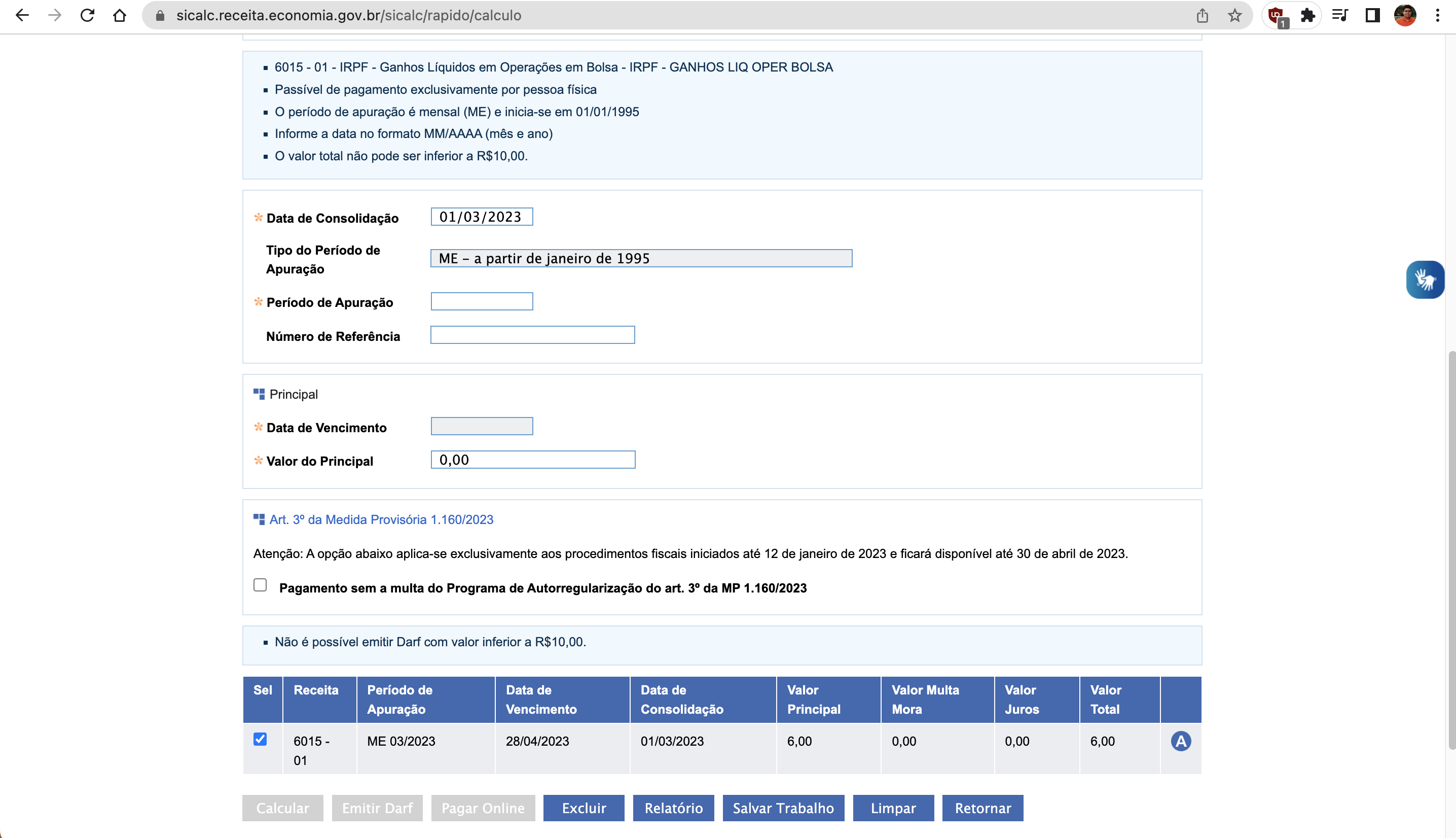

1. Acesse o portal Sicalcweb e selecione a opção Preenchimento Rápido dentro do menu Geração e Impressão de Darf;

2. Na tela seguinte, preencha seu CPF, data de nascimento e clique em Continuar;

3. Em Código ou Nome da Receita, selecione o código 6015;

4. Em Período de Apuração, insira o mês quando foi feita a venda;

5. Em Valor do Principal, digite o valor do imposto calculado sobre o lucro, de acordo com as alíquotas informadas acima;

6. Clique em Calcular e, depois, em Emitir Darf para gerar o boleto do imposto.

Vale lembrar que DARFs menores do que R$ 10,00 não são geradas. O valor é registrado e somado no próximo DARF gerada pelo contribuinte. O não pagamento do DARF pode gerar vários contratempos para o contribuinte, como multa e bloqueio de CPF

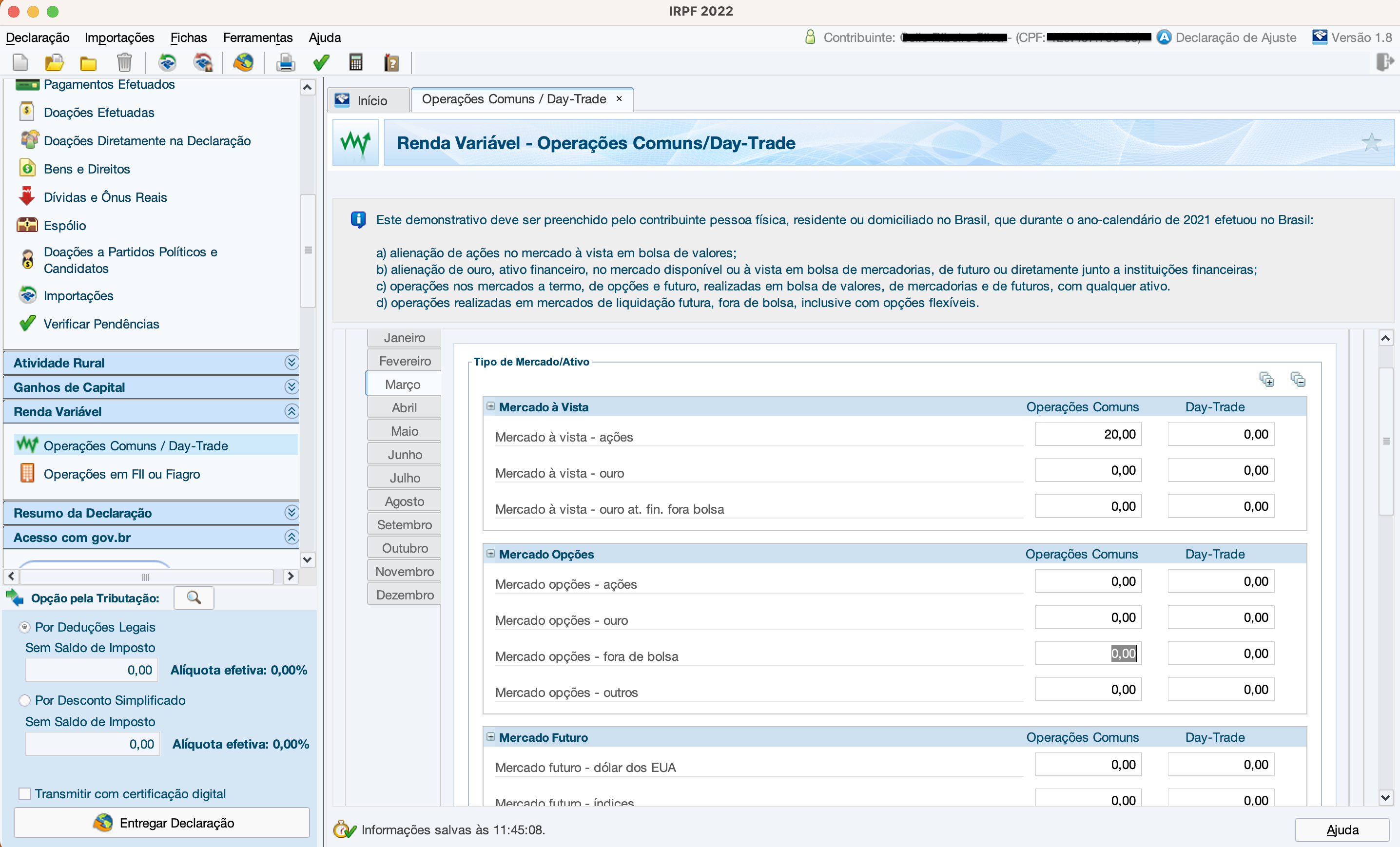

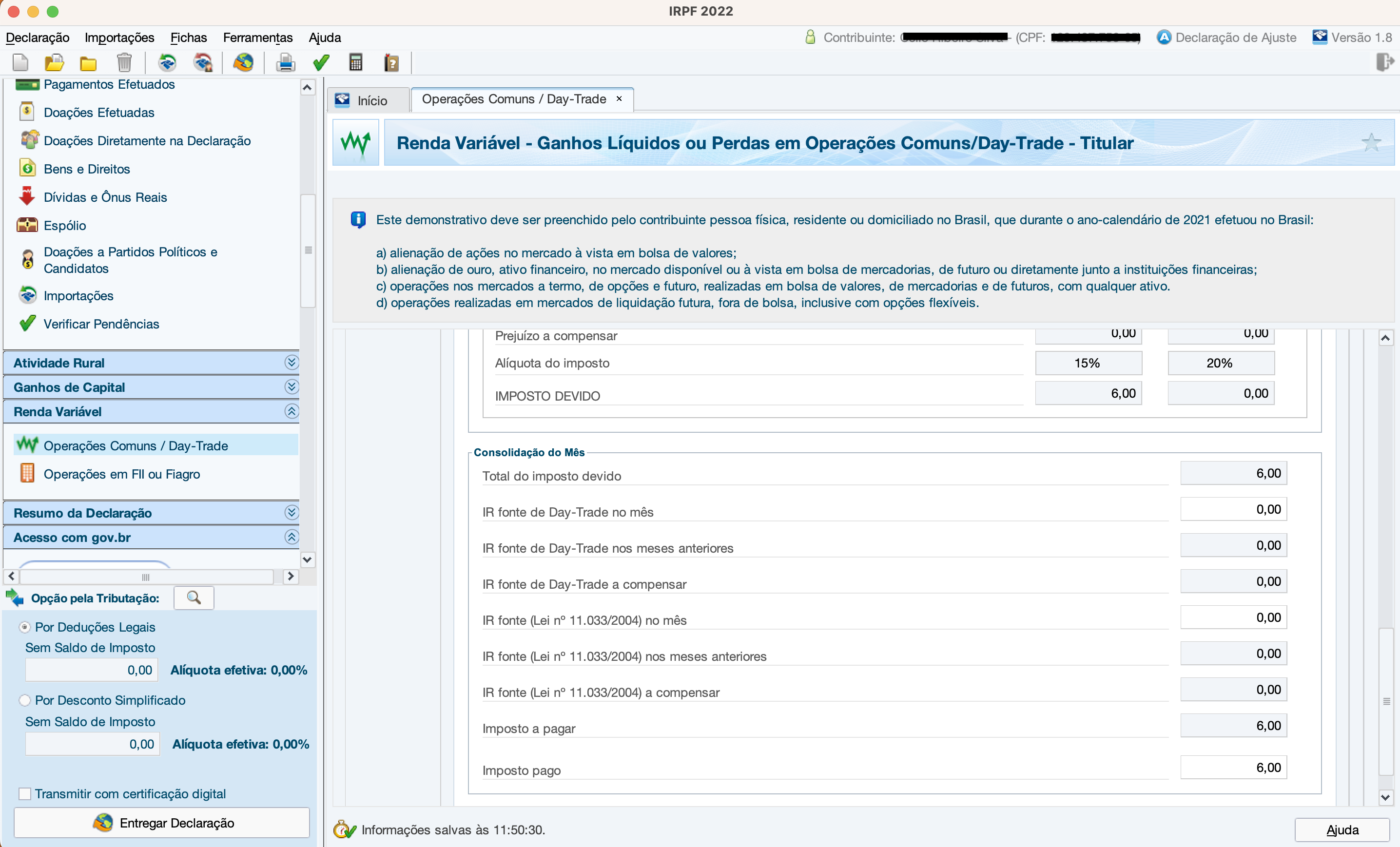

Além de gerar o DARF e pagar o imposto sempre que necessário, o investidor que vender BDRs também precisa informar o lucro e o impostos pagos na declaração anual de IRPF. Quem tem prejuízo com as operações também deve declarar o resultado negativo no sistema da Receita Federal. Confira como fazer isso:

1. Abra o programa de declaração de IRPF, vá na aba Renda Variável e clique em Operações Comuns / Day-Trade;

2. Clique no mês em que a operação foi feita e informe o lucro ou prejuízo em Mercado à vista - ações, diferenciando os resultados das operações comuns de Day-Trade. Se você prejuízo, basta colocar o sinal de menos (-) antes do valor;

3. No fim da página, você consegue ver o Imposto Devido. Preencha os valores pago via DARF durante o ano em Imposto Pago.

Pronto, desta forma você declarou BDRs, como INBR32, que fecharam o ano-base na sua carteira e também o resultado das operações realizadas durante o período. Assim, você organiza seus investimentos, fica em dia com suas obrigações e evita problemas com a Receita Federal.