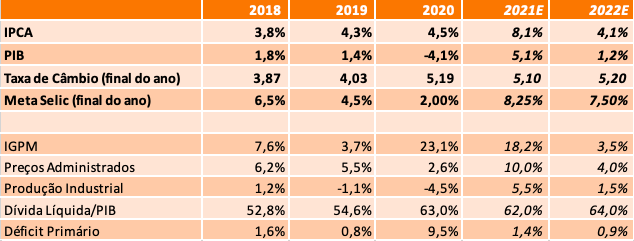

Este texto começa com más notícias: elevamos nossa projeção de IPCA para 8,1% em 2021 e para 4,1% em 2022. O IPCA teve forte alta nos últimos meses, reflexo da elevação nos preços monitorados como energia e combustíveis, mas também dos alimentos.

A inflação já acumula 9,7% em 12 meses e, com a gradual recuperação do setor de serviços, deve se manter alta em 2021, convergindo para a meta somente em 2022. Com a inflação corrente mais alta, a política monetária deverá ser mais restritiva e esperamos que a Selic chegue a 8,25% até dezembro, mas com queda esperada já ao final de 2022, para 7,5%.

Com expectativas de inflação ainda em alta para 2022, o BC deverá continuar a subir os juros no atual ritmo de 1,00 ponto percentual, chegando em 8,25% até o final de 2021.

Reduzimos nossa projeção de crescimento do PIB para 5,1% em 2021 e para 1,2% em 2022. Com o resultado mais fraco no 2º trimestre e um aperto monetário maior que o esperado, o crescimento do PIB deve seguir mais moderado, baseado agora na retomada dos serviços.

A desaceleração global, a maior incerteza no cenário fiscal local e a elevação dos juros para patamar contracionista deve impactar negativamente o crescimento em 2022 e revisamos nossa projeção para 1,2%. Mantemos nossa expectativa para o câmbio para R$5,10 em 2021, e R$5,20 em 2022. Apesar do melhor resultado das contas externas e da alta da Selic, o câmbio tem espaço menor para apreciação devido ao cenário ainda de incerteza fiscal.

Por falar em risco fiscal, ele ainda é o principal fator que pode impactar o cenário em 2022. O resultado fiscal está sendo melhor do que o esperado em 2021, mas a ausência de reformas deixa pouco espaço para novos gastos fiscais em 2022, ano eleitoral, e o aumento da incerteza têm impacto direto no prêmio de risco no mercado, que pode deteriorar as perspectivas para a inflação.

Confira as projeções detalhadas a seguir.

Inflação acima da meta ainda em 2022

Revisamos nossa expectativa para o IPCA de 7,1% para 8,1% em 2021 e de 3,8% para 4,1% em 2022. A persistência maior da inflação, com os sucessivos choques que se acumularam, elevaram o risco de uma inflação acima da meta também para 2022.

Apesar do cenário global de redução de estímulos e possível acomodação dos preços das commodities, o elevado patamar do IPCA, que deve se aproximar de 10% no acumulado de 12 meses em setembro, pode resultar em maior inércia inflacionária com novos repasses em outros setores, principalmente considerando a volta dos serviços com o fim das restrições da pandemia.

Alta da Selic será mais forte

Esperamos que o Copom suba a Selic para 8,25% até dezembro. Conforme comunicado, o BC deve subir os juros novamente na reunião da próxima semana para 6,25%. O cenário de inflação mais alta requer que o Banco Central termine o ciclo em patamar mais contracionista que o anteriormente esperado. O remédio é amargo, mas necessário, principalmente considerando o ainda elevado nível de desemprego, que pode fazer com que a inflação saia de controle e gere um custo ainda maior para a sociedade.

Porque acreditamos em uma convergência da inflação para dentro da meta ainda em 2022?

A alta da Selic para o patamar de 8% deve ser suficiente para trazer a inflação para a meta. Diferentemente do último ciclo de aperto monetário em 2014-16, o cenário de inflação hoje apresenta diferente dinâmica e a política monetária tem maior potência.

Na análise da inflação, vemos uma alta de preços mais concentrada em bens, resultante de choques de oferta que tendem a se dissipar com a normalização das cadeias produtivas, versus uma inflação mais persistente e mais elevada de demanda, refletida na alta de serviços que era de cerca de 8% ao ano, em 2014-15.

Sobre a maior potência da política monetária, a redução dos subsídios de crédito e da atuação dos bancos públicos, principalmente com o fim da TJLP, devem ampliar o impacto da Selic na contração de crédito. Além disso, o mercado bancário é hoje bem mais competitivo e, junto com o crescimento do mercado de capitais, resultou em uma redução dos spreads, o que também deve ampliar o alcance da política monetária.

A convergência da inflação para a meta deve permitir que, ao final de 2022, o Banco Central inicie o ciclo de normalização da Selic, terminando o ano de 2022 em 7,50%, e chegando em 6,5% em 2023.

PIB mais fraco em 2022

Estimamos crescimento do PIB de 5,1% em 2021, desacelerando para 1,2% em 2022. O avanço da vacinação e a recuperação mais robusta do setor de serviços passou a liderar a retomada da economia, mas não foi suficiente, já que os segmentos de varejo e indústria devem desacelerar nos próximos trimestres, resultado da política monetária mais restritiva que deve vigorar ao longo de 2022.

Com isso, a retomada do emprego tende a ser um pouco mais lenta, e o crescimento do investimento também deve ser menor. A desaceleração não será maior pois o crescimento global deve continuar impulsionando os setores exportadores.

Risco Fiscal

O cenário para 2022 será mais desafiador. A expectativa de crescimento mais moderado é um reflexo também do aumento do risco fiscal, que impacta os juros de longo prazo. A relação dívida/PIB teve uma importante retração em 2021, resultado da melhora na arrecadação com o crescimento nominal do PIB, que deve se aproximar de 17% no ano.

No entanto, o patamar próximo de 82% ainda é bastante elevado e a dinâmica dos gastos públicos pode ter nova deterioração em 2022 com as propostas de retirada de despesas com precatórios do teto de gastos e aumento de gastos permanentes com programas como o Bolsa Família.

As reformas estruturantes ainda são fundamentais para a reversão desse quadro no médio e longo prazo, reduzindo o prêmio de risco e aumentando o potencial de crescimento da economia.

*Esse texto foi extraído do Inter Forecast setembro de 2021. Para ter acessos a mais conteúdos assim, acesse a página do Inter Research e cadastre-se para receber nossos relatórios em sua caixa de entrada.